中小企業診断士1次試験合格を支援する「合格ドリル」です。

今回は「内部成長方式・外部成長方式」です。 インプットしたら、過去問にチャンレジしましょう。

出題範囲との関係

【経営戦略論】

・経営計画と経営管理

・企業戦略

・成長戦略

・経営資源戦略

・競争戦略

・技術経営(MOT)

・国際経営(グローバル戦略)

・企業の社会的責任(CSR)

・その他経営戦略論に関する事項

【組織論】

【マーケティング】

今回の学習キーワード

- アウトソーシング、ファブレス

- 戦略的提携

- 産学連携、TLO(技術移転機関)

- 合弁(ジョイントベンチャー)

- アウトソーシング

- M&A(TOB、MBO、MBI、EBO、LBO)

- 垂直的統合(前方垂直統合、後方垂直統合)、水平的統合

試験対策

「戦略的提携」「M&A」「垂直統合」がよく出題されます。M&Aのメリット、手段、防衛策は過去問を通じて理解しておきましょう。

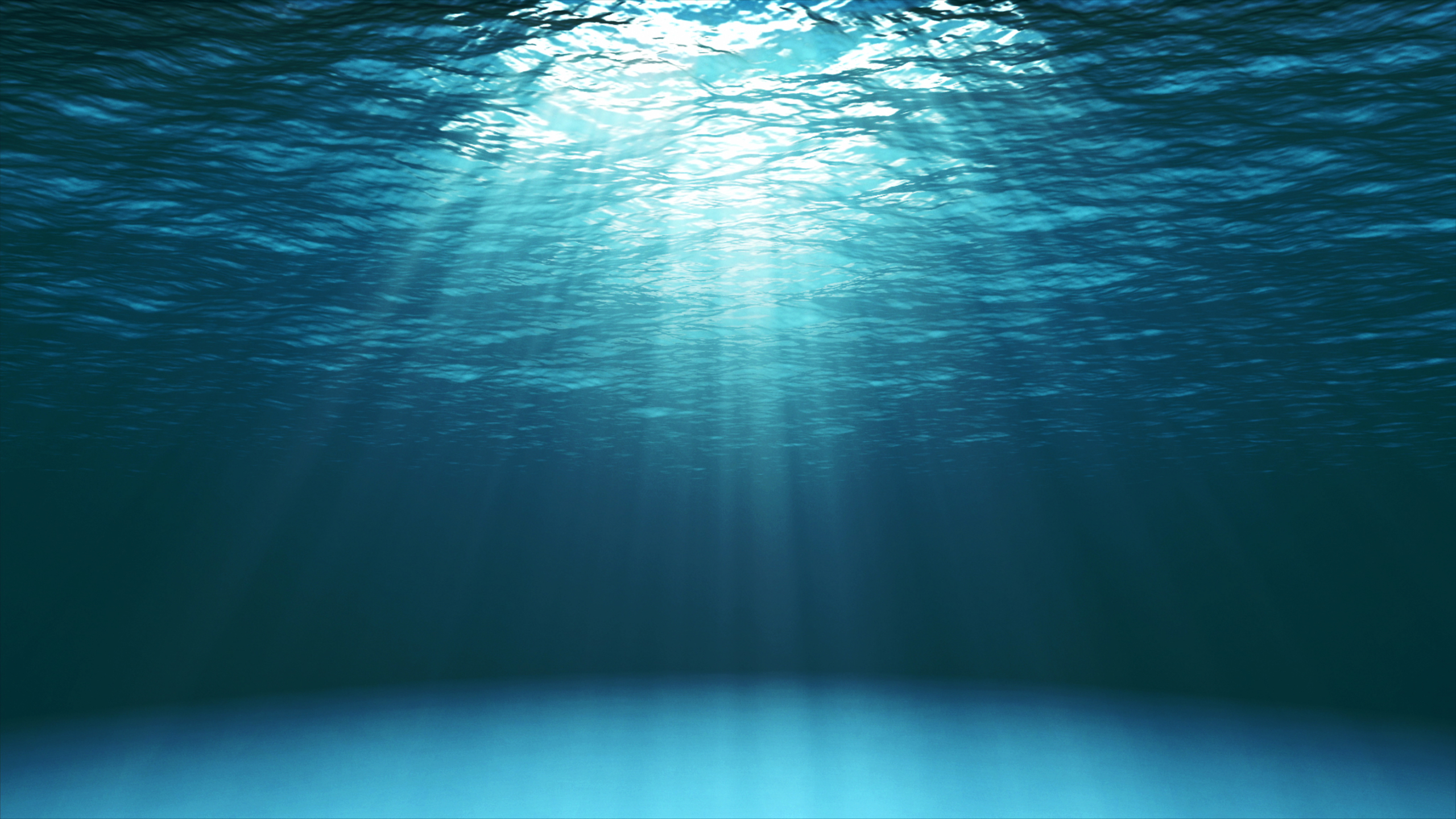

経営戦略策定プロセスとの関係

最初に、今回の学習内容が【経営戦略策定プロセス】のどこに該当するか、確認しましょう。

今回の内容は、企業が成長していく段階で、外部の経営資源を有効活用していくアプローチを勉強していきます。

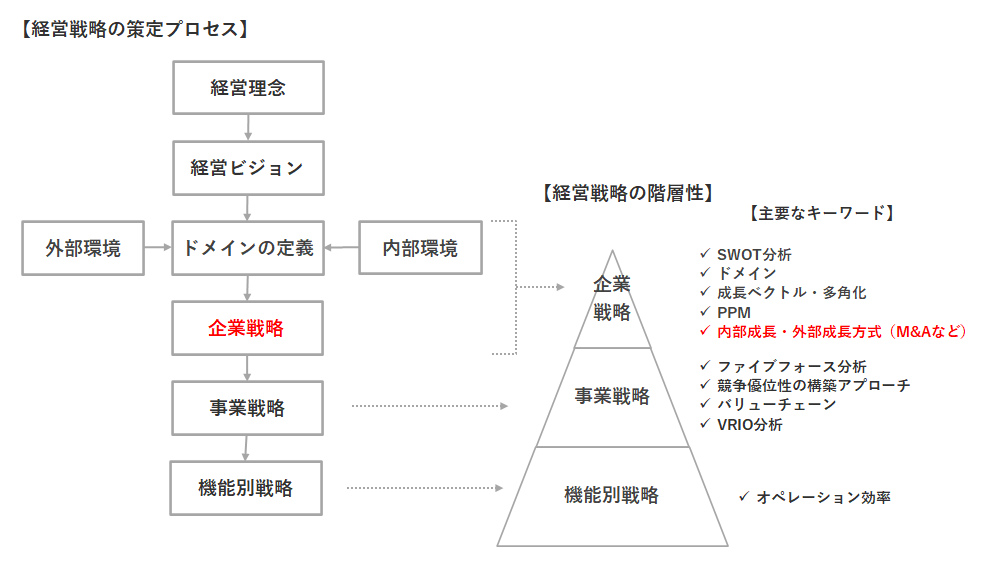

企業の成長方式(展開方式)

企業が成長するには、自社の経営資源だけでなく、外部の経営資源を有効活用していくことが重要です。

内部成長方式とは「自社の経営資源で成長していくこと」です。

一方、外部成長方式とは「外部の経営資源を活用して成長していくこと」です。アウトソーシング、提携(アライアンス)、合弁(ジョイントベンチャー)、M&Aなどの方法があります。

アウトソーシング

アウトソーシングとは「自社の業務や作業の一部を、外部の専門業者に委託すること」をいいます。

外部のノウハウ・能力を活用することで、自社はコア業務に経営資源を集中することができます。

生産工場を持たずに、企画・設計に特化する「ファブレス」などが代表例です。

アウトソーシングのメリットは以下になります。

アウトソーシングのメリット

- 外部の専門家のノウハウを活用できる

- 経営資源をコア事業に集中できる

- 固定費を変動費化できる

- 外部環境の急激な変化に対応できる

一方、アウトソーシングにはデメリットもあります。

アウトソーシングのデメリット

- 自社でノウハウが蓄積できない

- 社内で自己完結できなくなる(柔軟な対応ができなくなる)

- ノウハウや技術の流出リスクがある

戦略的提携(アライアンス)

提携(アライアンス)とは「2つ以上の企業が、契約をもとにお互いの資源を共有する組織間の関係」をいいます。

「企業の独立性は維持しつつ、緩やかに結びつく」のがポイントです。

提携のなかでも、経営戦略の根幹に関わる部分で提携することを「戦略的提携」といいます。

戦略的提携は、範囲の経済を利用できる内部開発によるコストよりも、共同開発のような提携によるコストが小さい場合、内部開発に代わって選択されます。

戦略的提携のメリットは以下になります。

戦略的提携のメリット

- お互いのノウハウや技術、スキルを共有・利用できる

- 共同研究・開発における開発費や固定費を削減できる

- お互いの流通経路や販売網を共有・利用できる

- 組織文化の調整コストがかからない

一方で、戦略的提携は、緩い結びつきであるため、①パートナー企業が裏切る可能性がある、②提携解消後の技術流出のリスクがある、③提携先をコントロールするのが困難である、④取引の経済評価が甘くなりがちといった懸念点・課題があります。

そのため、パートナーが裏切る可能性(裏切りのインセンティブ)を最小限にしつつ、提携による恩恵を最大化することが、戦略的提携の大きな課題になります。

つまり、戦略的提携とは、契約に基づいた協力関係で「協調と競争が併存している状況」といえます。

産学連携

産学連携とは「民間企業と大学などの教育機関や研究機関が連携して研究開発や事業を行うこと」をいいます。

大学などの教育機関や研究機関が持つ技術力を有効活用していこうとする動きです。

産学連携のメリット

- 民間企業:大学に技術源を求めることで、自社資源をコア分野に集中できる

- 大学:研究成果を実用化できるとともに、研究のための資金を獲得できる

民間企業と大学の仲介機能を果たすのが「TLO(技術移転機関)」です。

TLOとは「大学の研究者の研究成果を特許化し、それを企業へ技術移転する法人」をいいます。

合弁(ジョイントベンチャー)

合弁(ジョイント・ベンチャー)とは「複数の企業が共同出資し、新しい会社を立ち上げて事業を行うこと」をいいます。

合弁は「戦略的提携(アライアンス)」と「M&A(Mergers and Acquisitions)」の中間に位置します。

戦略的提携(アライアンス)は資本関係がなく強制力がないため、想定通りの結果が出ない可能性があります。一方、M&Aは組織文化の融合などのリスクがあります。

そこで、合弁会社を立ち上げて、ある程度の強制力を働かせることが狙いになります。

M&A(Mergers and Acquisitions)

M&A(Mergers and Acquisitions)とは「企業の合併・買収」のことで、買収先の経営権が移転します。

M&Aには、買収先の同意を得ないで買収を仕掛ける「敵対的M&A」と買収先の同意のもと買収を進める「友好的M&A」があります。

敵対的M&Aを行う際は、TOB(株式公開買付)を行うのが一般的です。

また、合併・買収により広範な産業に多角化した企業を「コングロマリット(複合企業体)」と呼びます。

M&Aのメリット・デメリットはよく出題されるので、整理しておきましょう。

M&Aのメリット

- 短期間で、ノウハウや顧客を獲得できる

- 同業種を買収する場合、「規模の経済性」「経験効果・習熟効果」を獲得できる

- 異業種を買収する場合、「範囲の経済性(シナジー)」「リスクの分散」を獲得できる

M&Aのデメリット

- 経営資源の重複、人件費の増加などで収益構造が悪化する恐れがある

- 組織文化の違いにより、スムーズに統合できない(混乱が生じる)ことがある

- 短期間で意思決定した場合、調査(デューデリジェンス)が不十分となる

- 人材が流出する恐れがある

- イノベーション能力が劣化しやすくなる(内部開発よりも買収に依存するため)

なお、シナジー効果を得るために合併・買収したが、かえって企業価値が減少してしまう現象のことを「シナジーの罠」といいます。

また、買収・売却の対象となる企業や事業の価値を、収益性やリスク面から審査することを「デューデリジェンス」といいます。

デューデリジェンスは統合段階ではなく、交渉段階で実施する点に注意しましょう。

M&Aの手法

M&Aには様々な手法がありますが、以下の5つを覚えておきましょう。

M&Aの手法

- TOB(Take Over Bit)

- 株式公開買付。市場を介さずに、価格や株数、期間を公開して株主から直接株式を買い付ける方法

- MBO(Management Buy Out)

- 現経営陣が株式を譲り受けて経営権を取得する方法

- MBI(Management Buy In)

- 投資家や投資ファンドなどが、外部の経営者(同一業界の経験を有する者、企業再建の経験を有する者などで構成)を送り込み、経営権を取得する方法

- EBO(Employee Buy Out)

- 会社の従業員が経営権を取得する方法

- LBO(Leveraged Buy Out)

- 買収する予定の会社の資産を担保にお金を借りて、少ない自己資金で買収する方法

M&Aの買収防衛策

M&Aの買収防衛策には6つがあります。

M&Aの買収防衛策

- ポイズンピル

- 財務悪化策。既存の株主に新株予約権を発行しておき、企業が好ましくないときに新株を発行することで、買収者の意欲を削ぐ

- 黄金株

- 拒否権付種類株式。株主総会での拒否権を持つことで、重要議案を否決することができる

- クラウンジュエル

- 企業が保有する魅力的な部門や財産を第三者に譲渡することで、買収者の意欲を削ぐ

- ゴールデンパラシュート

- 取締役に高額の退職金を設定することで、買収者の意欲を削ぐ

- ホワイトナイト

- 敵対的な買収者に対抗して、友好的な買収者に買収を実施してもらう

- 焦土作戦

- あえて多額の負債を抱えることで価値を下げることで、買収者に意欲を削ぐ

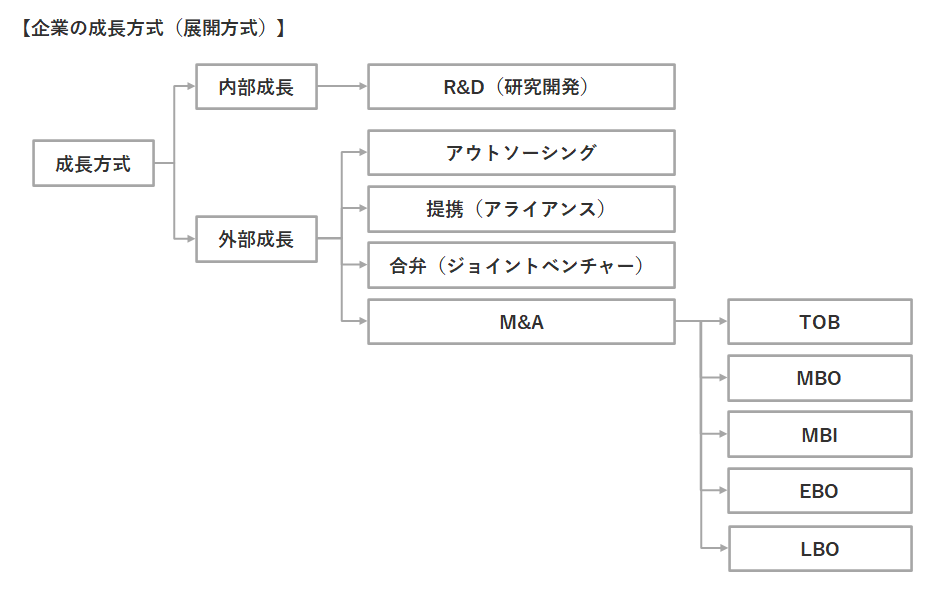

垂直的統合・水平的統合

企業が成長する際に、どの分野に進出していくかで「垂直的統合」と「水平的統合」に分かれます。

垂直統合は「違う段階に拡大すること」で、全体最適を図り、コスト削減(中間在庫や輸送コスト、調整業務など)を志向する方法です。

企業が垂直的統合を行うのは、それによって獲得できるメリットが必要な費用を上回ると考えるためです。統合については、組織論で勉強する「取引コストアプローチ」と関連して理解しておきましょう。

川上(原材料側)に進出する統合を「後方垂直統合」、川下(小売業側)に進出する統合を「前方垂直統合」といいます。前方に垂直統合することで、顧客ニーズを収集しやすくなります。

違う段階に統合していくことを「垂直統合度が高い」という表現を使うことがありますので、覚えておきましょう。

一方、水平的統合とは「同じ段階で拡大すること」で、規模の経済性を志向する方法です。

【過去問】平成28年度 第9問(アウトソーシング)

問題

Q.企業は市場の変化に対応するため、限られた経営資源を特定の事業や事業領域に集中特化し、事業活動の一部をアウトソーシングすることがある。企業のそのような戦略対応に関する記述として最も適切なものはどれか。

【ア】

アウトソーシングすることによって、自社能力の適用の幅が狭くなり、顧客ニーズへの対応力も弱まるので、新規顧客の開拓が難しくなる。

【イ】

アウトソーシングする事業領域と自社で取り組む事業領域を峻別して経営資源を集中特化することによって、特定事業領域で独自能力の構築を目指すことが可能になる。

【ウ】

アウトソーシングによって外部の専門能力を利用する傾向が強まると、同種の社内能力を維持強化しようとする能力構築の動きが強まり、企業活動が活性化する。

【エ】

アウトソーシングを行い生産から販売まで一貫した事業に統合化することによって、事業の伸縮自在性が高まるので、外部環境の急激な変化に対応することができる。

解答・解説

正解:イ

ア:不適切。アウトソーシングすることで、経営資源をコア事業に集中できるため、顧客ニーズへの対応力が弱まるとは言えないため、不適切です。

イ:適切。アウトソーシングによって、自社のコア業務に経営資源を集中することができるため、適切です。

ウ:不適切。アウトソーシングした分野では、社内能力は低下するため、不適切です。

エ:不適切。生産から販売まで一貫した事業に統合することは、アウトソーシングしていないことになるため、不適切です。

【過去問】令和元年度 第5問(戦略的提携)

問題

Q.戦略的提携に関する記述として、最も適切なものはどれか。

【ア】

戦略的提携では、大学や政府機関が参加することはないが、同一の業種で競争関係にある企業間よりも異業種の企業間での提携が多く、継続的な関係の構築が図られる。

【イ】

戦略的提携は、共同開発や合弁事業設立のように、企業が独立性を維持して緩やかな結びつきを構築するが、資本参加や当該企業同士の組織的な統合を通じて経営資源の合体を図る。

【ウ】

戦略的提携は、提携による協力で得られる恩恵を最大限享受できる組織的な統合を図り、業界内の新しいセグメントや新たな業界への低コストでの参入と経営資源の補完を主な目的とする。

【エ】

戦略的提携は、当事者間での裏切りのリスクを内包するが、その回避のために、企業には互いの独立性を維持しつつも、階層関係を構築して関係の固定化を図ることが求められる。

【オ】

戦略的提携は、範囲の経済を利用できる内部開発によるコストよりも、共同開発のような提携によるコストが小さい場合、内部開発に代わって選択される。

解答・解説

正解:オ

ア:不適切。大学や政府機関が参加することもあります。また、継続的な関係の構築が図られるだけでなく、目的に応じた解消・組替えもあるため、不適切です。

イ:不適切。戦略的提携は、企業が独立性を維持して緩やかな結びつきを構築するが、資本参加や当該企業同士の組織的な統合を通じて経営資源の合体を図ることではないため、不適切です。

ウ:不適切。戦略的提携は、組織的な統合まで含まれないため、不適切です。

エ:不適切。関係の固定化を図ることは、戦略的提携の範囲を超えるため、不適切です。

オ:適切:内部コストよりも提携などの外部コストが低い場合は、戦略的提携を選択するため、適切です。

【過去問】平成25年 第4問(戦略的提携)

問題

Q.他社と連携を考慮する企業にとって、企業としての独立性を維持し、企業間に緩やかで柔軟な結びつきをつくるには、戦略的提携が有効な戦略オプションのひとつである。戦略的提携に関する記述として、最も不適切なものはどれか。

【ア】

企業の評判に悪影響が起こる可能性は、戦略的提携における裏切りのインセンティブを抑制する要素となる。

【イ】

戦略的提携が希少性を有しても、低コストでの代替が可能であれば、その戦略的提携は持続的な競争優位をもたらさない。

【ウ】

戦略的提携によって、新たな業界もしくは業界内の新しいセグメントへ低コストで参入しようとするのは、企業間のシナジーを活用する試みとなる。

【エ】

戦略的提携を構築する際、その主要な課題はパートナーが提携関係を裏切る可能性を最小化しつつ、提携による協力から得られる恩恵を最大限に享受することである。

【オ】

内部開発による範囲の経済を実現するコストが戦略的提携によるコストよりも小さい場合、内部開発は戦略的提携の代替とはならない。

解答・解説

正解:オ

ア:適切。企業の評判に悪影響が起こる可能性は、戦略的提携における裏切りのインセンティブを抑制することになるため、適切です。

イ:適切。低コストでの代替が可能な場合、持続的な競争優位につながらないため、適切です。

ウ:適切。戦略的提携は、流通経路や販売網を共有できるメリットがあるため、適切です。

エ:適切。パートナーが提携関係を裏切る可能性を最小化しつつ、提携による協力から得られる恩恵を最大限に享受することが戦略的提携の課題であるため、適切です。

オ:不適切:戦略的提携によるコストよりも内部開発コストのほうが小さい場合は、裏切りのデメリットがある戦略的提携よりも内部開発を採用する(代替する)ため、不適切です。

【過去問】令和6年度 第5問(M&A)

問題

Q.他社からの買収に対応する企業Aの行動に関する記述として、最も適切なものはどれか。

【ア】

「ゴールデンパラシュート」を導入し、経営陣が既存株主から自社の株式を直接購入して上場を廃止しようとする。

【イ】

自社の重要な資産をあらかじめ売却する「サメ除け」を行う。

【ウ】

買収企業が保有する企業Aの株式を、市場価格よりも高い価格で全て買い取ろうとする「パックマン戦法」を行う。

【エ】

買収企業による企業Aの株式の大量買付に備えて、買収企業以外の既存株主が新株を市場価格より安く取得できるなどの権利を事前に与える「ポイズンピル」を導入する。

【オ】

買収企業を逆に買収しようとする「ホワイトナイト」を探す。

解答・解説

正解:エ

ア:不適切。記載内容は、MBOのことなので不適切です。

イ:不適切。記載内容は、クラウンジュエルのことなので適切です。

ウ:不適切。記載内容は、TOBのことなので不適切です。

エ:適切。選択肢の記述通りです。

オ:不適切。ホワイトナイトとは、友好的な買収者に買収を実施してもらうことなので、不適切です。

【過去問】令和4年度 第5問(M&A)

問題

Q.M&A(企業の合併・買収)に関する記述として、最も適切なものはどれか。

【ア】

TOB とは、買収コストを充足するために、買収する企業の資産や買収後のキャッシュフローを担保として借入金を調達し、企業買収を行う手法である。

【イ】

黄金株とは、会社の合併などの重要な決議事項について、株主総会で拒否権を行使できる株式であり、敵対的買収に対する防衛策となる。

【ウ】

カーブアウトとは、敵対的買収の対象となる企業の経営者が、買収される前に会社の魅力的な資産を売却して、敵対的買収の意欲を削ぐ買収防衛策である。

【エ】

コントロール・プレミアムとは、企業の経営陣が企業の所有者から株式などを買い取り、経営権を取得することで生じる1 株当たりの価値の上昇分を指す。

解答・解説

正解:イ

ア:不適切。記載内容は、LBOのことなので不適切です。

イ:適切。記載内容は、黄金株のことなので適切です。

ウ:不適切。記載内容は、クラウンジュエルのことなので不適切です。カープアウトとは、会社分割の一種になります。

エ:不適切。コントロールプレミアムとは、株式取得によって会社の支配権を確保できる場合に、支配価値の獲得に着目して対価に上乗せされる付加価値のことなので、不適切です。

【過去問】令和5年度 第7問(M&A)

問題

Q.M&Aや戦略的提携に関する記述として、最も適切なものはどれか。

【ア】

異業種間のM&Aでは、自社の必要としない資源までも獲得することがあり非効率が生じやすいが、規模の経済のメリットを享受できる。

【イ】

戦略的提携では、パートナーが裏切る可能性があり、それを抑制するために事前にデューデリジェンスを行うことが必須である。

【ウ】

戦略的提携では、パートナーに開示する情報を選択することを通じて、パートナーの学習速度に影響を与えることができる。

【エ】

同業種間のM&Aは、範囲の経済と習熟効果の実現というメリットがあることから、異業種間のM&Aに比べて統合コストは低い。

【オ】

買収者以外の株主にオプションを与えるなどして買収コストを引き下げようとすることを、ポイズンピルと呼ぶ。

解答・解説

正解:ウ

ア:不適切。異業種間のM&Aは、範囲の経済を志向するものであるため、不適切です。

イ:不適切。デューデリジェンスはM&Aで実施するもので、戦略的提携では実施しないいため、適切です。

ウ:適切。選択肢の記述通りです。

エ:不適切。同業種間のM&Aは、規模の経済を志向するものであるため、不適切です。

オ:適切。ポイズンピルとは、買収コストを引き上げる(多くの株式を購入する必要がある)ため、不適切です。

【過去問】令和2年度 第5問(M&A)

問題

Q.多角化と M&A に関する記述として、最も不適切なものはどれか。

【ア】

異業種、同業種を問わず、M&A の統合段階における機能統合では、準備段階でのデューデリジェンス(due diligence)による、研究開発、生産、販売などの重複部分や補完関係の明確化が重要である。

【イ】

異業種の M&A のメリットは、基本的には、範囲の経済とリスクの分散の実現であるが、自社の必要としない資源までも獲得してしまうリスクもある。

【ウ】

多角化では、企業の主要な市場での需要の低下という脅威は、外的な成長誘引(external inducement)となる。

【エ】

多角化には、特定の事業の組み合わせで追加的に発生する相乗効果と、複数の製品市場分野での事業が互いに足りない部分を補い合う相補効果がある。

【オ】

同業種の M&A のメリットは、基本的には、規模の経済と経験効果の実現であるが、同業種間であるため各々の組織文化の調整と統合にはコストがかからない。

解答・解説

正解:オ

ア:適切。デューデリジェンスは準備段階(交渉段階)に実施されます。

イ:適切。異業種の M&A のメリット・デメリットとして適切です。

ウ:適切。企業の主要な市場での需要の低下という脅威は、多角化の動機になります。

エ:適切。相乗効果と相補効果の説明です。しっかり理解しておきましょう。

オ:不適切:同業種の M&A のメリットは正しいですが、組織文化の調整と統合にはコストがかからないわけではないため、不適切です。

【過去問】平成29年度 第6問(M&A)

問題

Q.オーナー社長が経営する企業の事業承継の方法として MBO(management buy-out)がある。MBO に関する記述として、最も適切なものはどれか。

【ア】

オーナー社長は、外部の投資ファンドに株式を売却して、役員を刷新して経営を引き継がせる。

【イ】

オーナー社長は、勤務経験が長いベテランで役員ではない企画部長と営業課長に株式を売却して、経営を引き継がせる。

【ウ】

オーナー社長は、社外の第三者に株式を売却して、役員ではない従業員に経営を引き継がせる。

【エ】

財務担当役員と同僚の役員は、投資ファンドの支援を受けることなどを通じてオーナー社長から株式を買い取り経営を引き継ぐ。

【オ】

役員ではない企画部長と営業課長は、金融機関から融資を受けてオーナー社長から株式を買い取り、役員と従業員を刷新して経営を引き継ぐ。

解答・解説

正解:エ

ア:不適切。MBOではなく、MBIに近い内容であるため、不適切です。

イ:不適切。MBOではなく、EBOの内容であるため、不適切です。

ウ:不適切。MBOは、現経営陣が株式を譲り受けるため、不適切です。

エ:適切。MBOの説明であるため、適切です。

オ:不適切:MBOではなく、EBOの内容であるため、不適切です。

【過去問】平成26年度 第4問(M&A)

問題

Q.A社は、現社長が高齢化したために、家族や親族以外の者への事業承継をMBI(management buy-in)によって行うことを検討している。MBIに関する記述として、最も適切なものはどれか。

【ア】

現社長と役員は、投資ファンドから資金を調達し、現経営陣を支援してもらう。

【イ】

現社長は、社外の第三者に自社株式を買い取らせ、経営を引き継いでもらう。

【ウ】

現社長は、投資ファンドに自社株式を買い取ってもらい、経営を外部から監視してもらう。

【エ】

現社長は、長く勤めた営業部長に自社株式を買い取らせず、経営を引き継いでもらう。

【オ】

現社長は、長く勤めた営業部長や経理課長に自社株式を買い取らせ、営業部長に経営を引き継いでもらう。

解答・解説

正解:イ

MBIとは、投資家や投資ファンドなどが、外部の経営者を送り込み、経営権を取得する方法であるため、イが正解です。

【過去問】令和4年度 第6問(垂直統合)

問題

Q.ある企業では、近隣農家からブドウを仕入れて、仕入れたブドウだけを使って自社でワインを製造し、製造したワイン全量を近隣の酒販店に卸売りしている。この企業の垂直統合に当たる行動として、最も適切なものはどれか。

【ア】

近隣農家からの仕入れが不安定であることの対策として、ブドウが収穫される半年前に仕入価格を決定し、その価格で買い取ることにした。

【イ】

販売戦略を見直し、製造したワイン全量を近隣の酒販店に販売することを止めて、製造したワインの半分を遠方の酒販店に販売することにした。

【ウ】

販売戦略を見直し、製造したワインの一部を自社で運営するWeb サイトで消費者に直接販売することにした。

【エ】

ワインケーキ需要の拡大を受けて、自社で製造したワインをワインケーキの製造業者に原料として販売することにした。

【オ】

ワイン需要が堅調なことを受けて、近隣農家からのブドウの仕入れを増やし、生産能力向上のための設備投資を行った。

解答・解説

正解:ウ

ア:不適切。仕入れ方法の見直しで、後方垂直統合しているわけではないため、不適切です。

イ:不適切。販売チャネルの政策方針であり、前方垂直統合しているわけではないため、不適切です。

ウ:適切。小売機能の統合であり、前方垂直統合にあたるため、適切です。

エ:不適切。既に卸売機能を果たしているため、垂直統合にはあたらないため、不適切です。

オ:不適切:仕入れ量の増加で、後方垂直統合しているわけではないため、不適切です。

【過去問】令和2年度 第6問(垂直統合)

問題

Q.設計、生産、販売などの活動から構成されるバリューチェーン(価値連鎖)の中で、どのステージ(活動)を自社で行うかの決定が、その企業の垂直統合度を決める。

自社で行う活動の数が多いほど垂直統合度が高く、その数が少ないほど垂直統合度が低いとした場合、完成品メーカーA社の垂直統合度を高くする要因に関する記述として、最も適切なものはどれか。

【ア】

A社が使用する素材については、仕入先が多数存在しており、どの仕入先からでも、必要な時に品質の良い素材を仕入れることができる。

【イ】

A社が使用する部品を製造しているすべてのメーカーは、A社に納入する部品製作のために専用機械を購入し、その部品はA社以外に納入することはできない。

【ウ】

A社の完成品を使用する企業や工場は、A社の完成品を使用できなくなると、日常業務が成り立たなくなったり、生産ラインが維持できなくなったりする。

【エ】

A社は、完成品を作るために必要な原材料や部品を提供している会社との間で、将来起こりうるすべての事態に対してA社が不利にならないような契約を交わすことができる。

【オ】

A社は販売代理店を通じて製品を販売しているが、景気の回復局面ではその販売代理店はライバル会社の製品を優先して販売する。

解答・解説

正解:オ

ア:不適切。仕入れ先が多数存在する(代替先がすぐに見つかる)ため、A社が垂直統合する理由がなく、不適切です。

イ:不適切。部品製造メーカーがA社以外に部品を納入できず、A社の交渉力が高いため、垂直統合する理由がないため、不適切です。

ウ:不適切。選択肢イと同じく、A社の交渉力が高いため、垂直統合する理由がないため、不適切です。

エ:不適切。A社が不利にならないような契約を交わせるため、A社が垂直統合する理由がなく、不適切です。

オ:適切:販売代理店がライバル会社の製品を優先して販売すると、A社には不利な状態なります。そこで、販売店代理店を垂直統合して自社に有利な状態にする力が働くため、適切です。

今回のおさらい

今回は「内部成長方式・外部成長方式」を勉強しました。

M&Aの手法は、手法名と内容を入れ替えて出題されることがあります。しっかり理解しておきましょう。

内部成長方式・外部成長方式

- 企業の成長方式には「内部成長方式(自社の経営資源を活用)」と「外部成長方式(外部の経営資源を活用)」がある。後者には、アウトソーシング、提携、合弁、M&Aなどの手法がある

- M&Aの手法には「TOB(株式公開買付)」「MBO(現経営陣による買収)」「MBI(外部経営陣による買収)」「EBO(従業員による買収)」「LBO(借入金を用いた買収)」がある

- 垂直統合には、同じ段階で拡大する「水平的統合」、違う段階に拡大する「垂直的統合」がある。垂直的統合には、川上に進出する「後方垂直統合」、川下に進出する「前方垂直統合」がある

中小企業診断士は難関資格ですが、正しく勉強すれば、1~2年で合格できます。

できるビジネスマンへの第一歩として、中小企業診断士の勉強を考えてみてください。

この記事に満足頂いた方は、ぜひTwitterのフォローをお願いします。